En España, el tabaco es el producto de consumo que más impuestos soporta. El gravamen sobre los cigarrillos representa casi un 80% del precio final de los mismos (sumando los impuestos especiales y el IVA aplicable). Se trata de un porcentaje significativo si lo comparamos con otros productos sujetos también a impuestos especiales. Así, por ejemplo, el gravamen medio sobre la gasolina y las bebidas alcohólicas no supera el 50%, conforme datos publicados por la Agencia Estatal de Administración Tributaria (AEAT) a diciembre de 2023.

Al igual que el IVA, los impuestos especiales sobre el tabaco, son impuestos armonizados, lo que significa que su estructura “básica” se fija en una Directiva comunitaria, siendo los Estados Miembros los responsables de su trasposición a su normativa nacional.

Los impuestos sobre las labores del tabaco cumplen un doble objetivo desde el punto de vista de la Hacienda Pública. Por un lado, como el resto de tributos, se utilizan con fines recaudatorios y por otro, se persigue penalizar el consumo de determinados bienes, en este caso, el tabaco.

Es la propia Ley 38/1992, de 28 de diciembre, de Impuestos Especiales (Ley 38/1992, de 28 de diciembre), quien justifica este gravamen, al señalar que el consumo de los bienes que son objeto de estos impuestos (tabaco, hidrocarburos y bebidas alcohólicas) genera unos costes sociales, que no son tenidos en cuenta a la hora de fijar sus precios por las empresas privadas, y que deben ser sufragados por los consumidores a pesar de que no son impuestos finalistas (es decir, que el importe obtenido con su recaudación no tiene un destino definido expresamente). De esta manera, el impuesto cumple una finalidad extrafiscal como instrumento, entre otras, de las políticas sanitarias, energéticas, de transportes, de medio ambiente, etc.

Estructura Fiscal

El Impuesto Especial sobre las labores del tabaco en la legislación estatal española está formado por un componente ad valorem, uno específico y un mínimo, utilizándose los distintos componentes en función del precio de venta al público (PVP).

- El tipo ad valorem es un porcentaje que se aplica sobre el PVP.

- El tipo específico funciona como una cantidad fija por unidad de producto (cigarros, cigarrillos o kilogramos).

- El mínimo, es una cantidad fija por unidad de producto (cigarros, cigarrillos o kilogramos) cuyo importe se ha de alcanzar siempre, bien por aplicación directa, o bien porque la combinación de los tipos anteriores excede de su cuantía.

Tras la última modificación de la Ley 38/1992, de 28 de diciembre, desde el 1 de enero de 2025 los tipos impositivos son los siguientes.

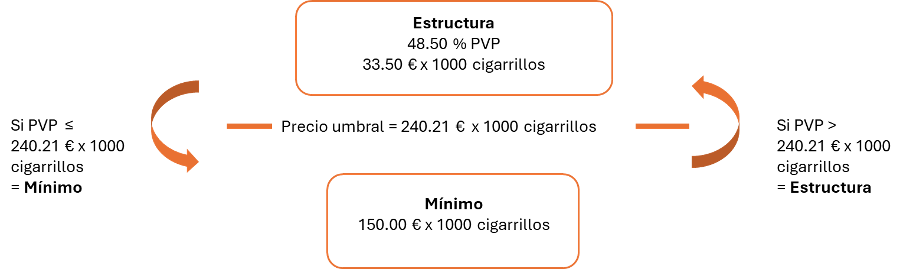

- Cigarrillos:

Ad Valorem: 48,5% PVP.

Específico: 33,50€ por cada mil cigarrillos.

Mínimo 150,00€ por cada mil cigarrillos cuando el PVP sea inferior a 240,21€ por mil cigarrillos.

Para esta combinación de tipos, a cualquier cajetilla de 20 cigarrillos con un precio inferior a 4,80€ se le aplicará el impuesto mínimo, es decir 150 € por mil cigarrillos.

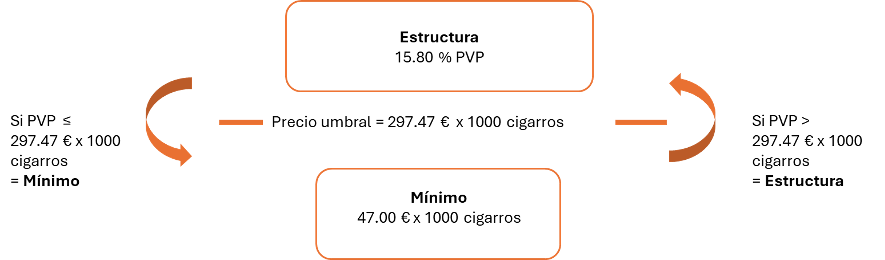

- Cigarros:

Ad Valorem: 15,8% PVP.

Mínimo: 47,00 € por cada mil cigarros cuando el PVP sea inferior a 297,47€ por mil cigarros.

Para esta combinación de tipos, los cigarros con un precio inferior a 0,30€ soportan el impuesto mínimo, es decir 297,47€ por mil cigarros.

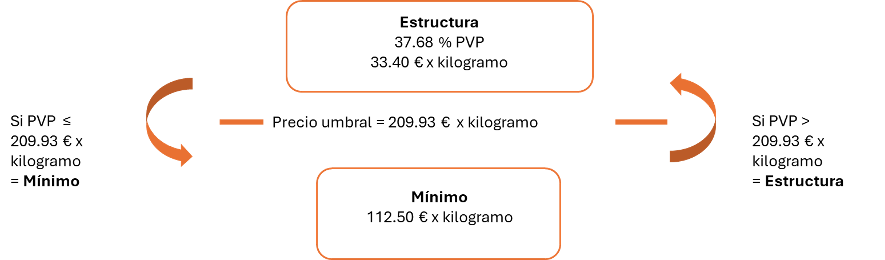

- Picadura de liar:

Ad Valorem: 37,68% PVP.

Específico: 33,40€ por kilogramo.

Mínimo: 112,50€ por kilogramo cuando el PVP sea inferior a 209,93€ por kilogramo.

Para esta combinación de tipos a cualquier marca con un precio inferior a 209,93€ por kilogramo se le aplica el impuesto mínimo, es decir 112,50€ por kilogramo.

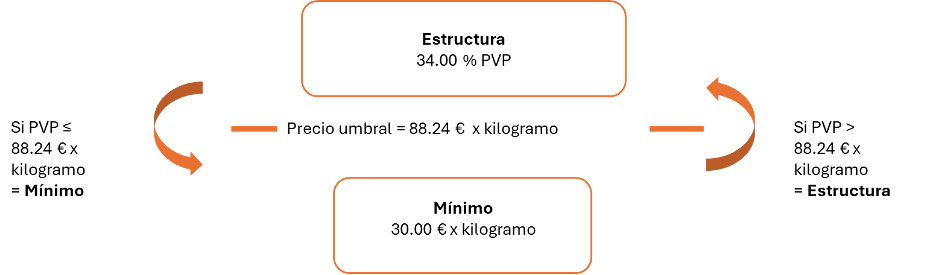

- Demás labores del tabaco:

Esta categoría engloba el resto de los productos del tabaco: tabaco de pipa, de shisa y tabaco calentado.

Ad Valorem: 34% PVP.

Mínimo: 30,00€ por kilogramo cuando el PVP sea inferior a 88,24€ por kilogramo.

Panorama Europeo

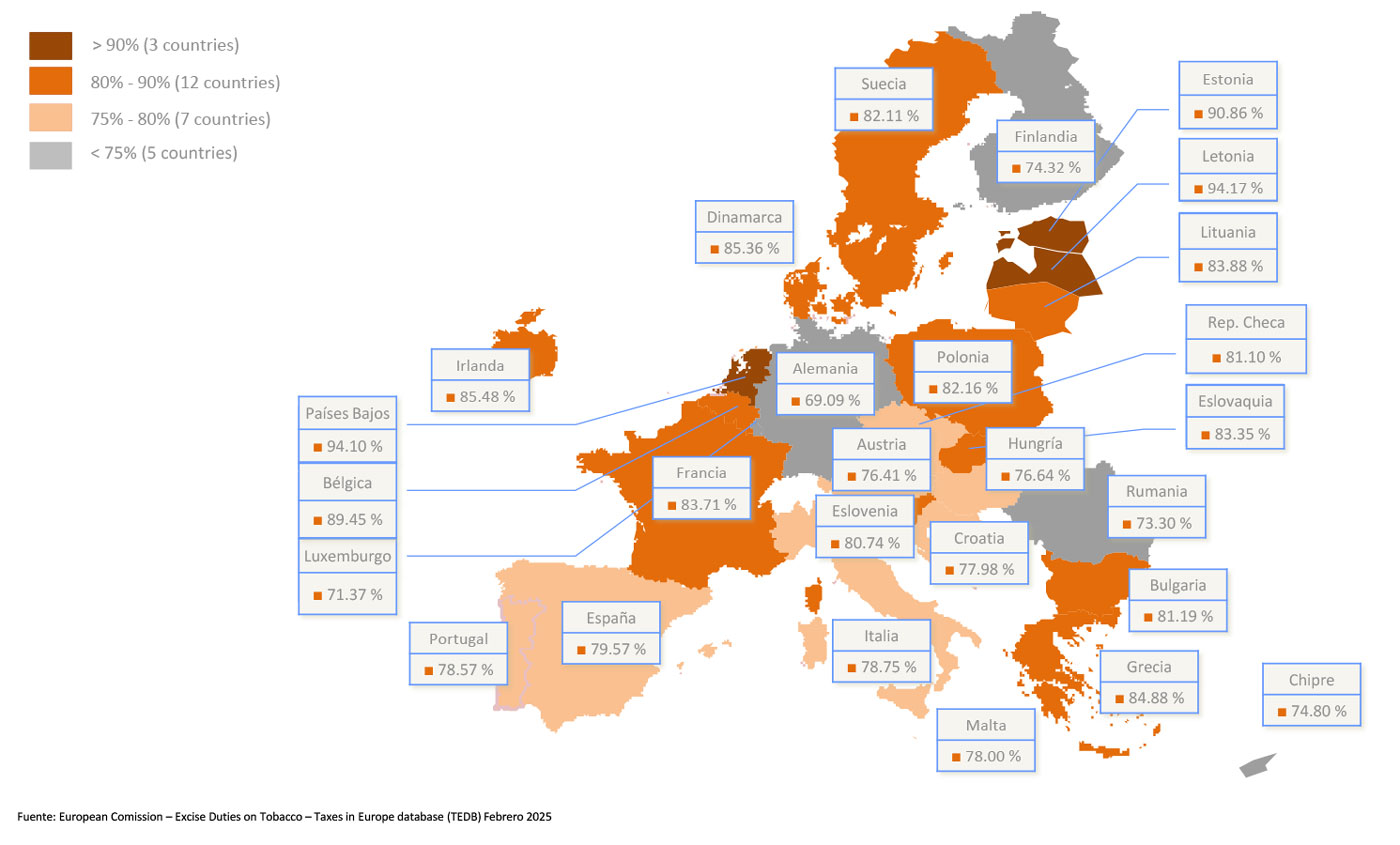

La fiscalidad del tabaco referida a cigarrillos en la Unión Europea se mueve en un rango de entre el 69% de Alemania al 94% de Países Bajos y Letonia del precio medio de venta al público de los mismos.

En España, la carga fiscal (el porcentaje de impuesto efectivamente pagado sobre su precio se sitúa en un 79,57% si se toma como referencia el precio medio de una cajetilla en el mercado español.

A la hora de analizar la fiscalidad de un producto es importante tener en cuenta no sólo el precio medio de venta del mismo, sino también, su carga fiscal. Así por ejemplo en el caso de España, con un precio medio inferior al de Italia o Alemania, el peso de los impuestos que gravan los cigarrillos es superior al de ambos países.

Nuestra Visión

Consideramos que es de alta importancia que los impuestos sobre las labores del tabaco sean establecidos racionalmente con el fin de evitar consecuencias imprevistas, todo ello, sin menoscabar los objetivos de salud del Estado.

Asimismo, creemos que es necesario que se tengan en cuenta diferentes dimensiones fiscales cuando se modifiquen los impuestos especiales sobre los productos del tabaco. Es decir, consideramos muy importante tener en cuenta, que la alteración de los impuestos influye notablemente en los siguientes aspectos:

- El desarrollo del comercio ilícito. Los gravámenes altos pueden excluir a algunos consumidores del mercado legal debido a su limitada asequibilidad. Dicho de otro modo, los consumidores con poco poder adquisitivo pueden ser alentados a cambiar su consumo hacia productos más baratos, posiblemente ilegales. De esta manera, irremediablemente, se fomentan actividades como la evasión fiscal y el crimen organizado.

- En segundo lugar, para nosotros es importante valorar un principio de equidad. Es decir, los impuestos especiales sobre las labores del tabaco son regresivos y, por tanto, tienen una mayor carga financiera e impacto entre los consumidores de menor poder adquisitivo.

- La alteración de los impuestos también influye indiscutiblemente en la recaudación fiscal. El aumento de los mismos por encima de la inflación puede impulsar la demanda de productos ilegales, libres de impuestos; o las compras transfronterizas, lo que reduce de forma significativa los ingresos fiscales del Estado.

- Por último y no menos importante, consideramos que es necesario tener en cuenta otros aspectos relacionados con la salud pública. Los impuestos excesivos pueden provocar que los consumidores busquen productos en el mercado ilegal donde se fabrican sin control. Esto a su vez puede producir situaciones indeseadas como una reducción del precio de venta del tabaco de contrabando y un acceso más fácil de los menores al mismo.